私的年金制度の改革によるiDeCoの変更点は?

こんにちは。

May's + 海野です。

今週、こんなニュースが飛び込んできました。

『確定拠出年金、75歳から受給可能に 厚労省が改革案』

(日本経済新聞 電子版 2019/12/23)

この見出しだけ見ても「?」という方もいらっしゃるでしょう。

確定拠出年金というのは、個人で積み立てていく年金制度のことです。

企業型と個人型があり、個人型はiDeCoと言った方がわかりやすいかもしれませんね。

2025年には団塊の世代が後期高齢者となるという背景もあり、それまでに様々な制度の改革や改正が行われていくと考えられていますが、厚労省でも私的年金制度の改革は検討を続けてきたようです。その改革案が公となった形です。

今回は、個人型であるiDeCoについて具体的な変更点などを見ていきたいと思います。

まずは、iDeCo(イデコ)の概要から!

そもそも、iDeCoってなに?という方のためにおさらいをしていきましょう。

iDeCoとは?

iDeCoというのは、個人型確定拠出年金のことです。

わかりやすくいうと、ご自身で毎月決まった額を積み立てて(これを拠出といいます)金融機関ごとに用意された商品(定期預金・保険・投資信託)を選び運用していき、60歳以降に年金または一時金で受け取ります。

※60歳までは引き出すことができないのでご注意ください

つまり、自分で作る年金ということになります。

公的年金にプラスする、という位置付けになりますが、将来受け取れる金額が確定している訳ではなく運用結果によって給付額も変動してきます。

運用商品によっては元本が確保されていないものもありますので、十分理解した上で運用商品を選ぶことが重要になります。

ですので、個人がリスクを負担する年金ということになりますね。

iDeCoの詳細(誰が加入できる?掛け金はいくらから?…など)

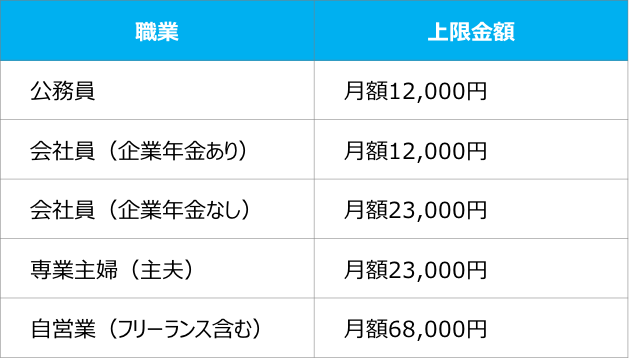

iDeCoは、日本に住む20歳以上60歳未満の方であれば原則どなたでも加入することができます。拠出額(掛け金)は月額5,000円から1,000円ごとに自由に設定できますが、職種によって上限が決められています。

以下の表でご確認ください。

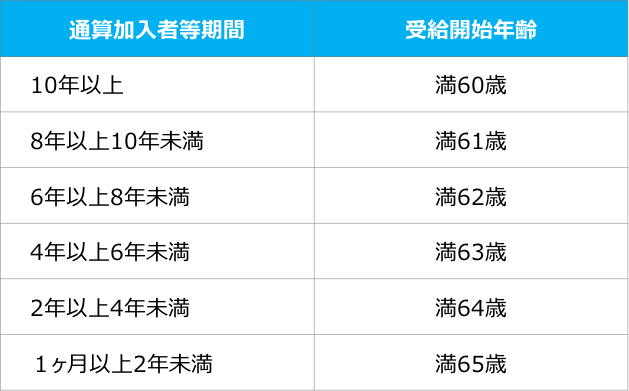

また受給開始年齢は60歳以降となりますが、加入期間によっては受給開始年齢が繰り下げられることがありますので、以下の表でご確認ください。

iDeCoのメリット・デメリット

最後にiDeCoのメリットとデメリットについてお伝えします。

メリットとしては…

✅税制優遇が受けられるため節税対策となる

①掛け金は全額所得控除となります

②運用益(運用によって得られた利益)も通常は課税対象となりますが、iDeCoは非課税です

③受け取り時も控除が受けられます

年金として受け取る→公的年金等控除

一時金として受け取る→退職所得控除

デメリットとしては…

✅60歳になるまで引き出すことができない

✅手数料がかかる

手数料は加入時・運用期間中(毎月)・受取時それぞれにかかります。

金融機関ごとにかかる手数料が異なりますので、加入時にしっかり確認してください。

iDeCoについての基本的な概要をお伝えしてきましたが、詳細な内容までお話するととんでもなく長くなりますので、関連するサイトをご紹介します。

わかりやすいものをピックアップしましたので、ぜひご覧になってみてくださいね。

改革案での変更箇所は?

さて、前置きがとても長くなりましたが、いよいよ本題です。

現在のところ、第1報というところで詳細についてはこれからの発表となると思いますが、現状の改革案としては以下の3点となります。

加入可能年齢の引き上げ

先ほど概要でお伝えしたように、iDeCoの加入年齢は60歳未満とされていました。

それが、65歳未満まで引き延ばされるということです。

これにより、税制優遇を受けながら運用期間を長くすることで老後の資産づくりの再検討ができるようになりそうです。

受給開始年齢選択の拡大

受給開始年齢も、現状では60歳〜70歳ということになっていますが、改革案では上限を75歳までに引き延ばすとされています。

こちらについては、厚労省の公的年金の受給開始期間を75歳に広げる方針と合わせる形となっています。

加入要件の基準緩和

勤務されている会社で企業型確定拠出年金がある場合には、現状労使での合意が必要でしたが、改革案ではこうした手続きを行わなくても個人型との併用ができるようにしています。

iDeCo改革案についてのまとめ

今回はiDeCoについてのおさらいと、厚労省による改革案についてお伝えしてきました。

iDeCoが老後の資産づくりに非常に有効であることは、すでにご存知の方も多いかもしれませんね。確かに公的年金だけでは老後の生活に不安がある方にとっては魅力的な制度です。

拠出額も毎月5,000円から自由に設定できますので、例えば毎月の食事会や飲み会などを1回減らすことで捻出できる金額ですよね(笑)

ですが、過去記事でもお伝えしてきているように、まずはあなたご自身の公的年金額をきちんと把握し、将来の生活をシミュレーションした上で、本当に資金が不足してしまうのか?不足するとしたらどれくらい不足するのかを理解した上で、こうした制度を利用することを検討していただきたいと思います。

ご自身の働き方、公的年金の受取時期、私的年金の受取時期との組み合わせも合わせて考えていくのも良いかもしれませんね。

iDeCoにはメリットもありますが、デメリットもあることを理解しましょう。

お伝えしたように、元本保証がない商品もありますのでリターンだけではなくリスクを追うことにも注意が必要です。

これ良さそう!といって、飛びつくのではなく、複数の金融機関から資料請求をしたり、具体的に相談やサポートを受けたりすることが大切です。

ご自身がきちんとリスクを把握した上で、決定していただきたいと思います。